成長株投資は失敗の連続です。誰しも最初は失敗ばかりですが、失敗から一つずつレッスンを学ぶことで次第に取引が上手になっていきます。そこで、このページでは成長株投資では小さく損失を出して失敗する重要性について解説します。

最初から投資が上手な人はいない

長期投資とは、決算数値などの公開情報を元に、自分の経験や知識を加えて、今後も成長する株式を探す投資法です。投資とは不確定な将来に向けて財を投じることですから、成功することもあれば失敗することもあります。

なるべく成功する銘柄だけに投資をしたいものですが、そううまくいくものではありません。最初はどのような銘柄に投資していいのかわからず失敗することが多いです。しかし、成長株投資では早い段階で失敗したほうがいいのです。

資産が増えてきてから致命的な失敗をするよりは、資産が少ない段階である程度失敗をしておいたほうが、のちのち大けがを防ぐことができます。

失敗から学ぶことの方がずっと多い

人間は失敗から学びます。成功する取引は利益が出て気持ちがいいものですが、ついつい利益の額に意識が集中してしまいそれ以外には学ぶことはありません。「勝って兜の緒を締めよ」ということわざがありますが、それだけ買った時に気を引き締めて次の戦い(次の銘柄への投資)に臨むのは難しいということです。たまたままぐれで上がったのか、それとも予想したとおりに上昇したのかわからず、次の投資に活かすことができません。

一方で、失敗した取引は、なぜ失敗したのか、損をしてつらいという感情が記憶に残ります。一度に資産を8割減らす、信用取引で追い証が支払えずマイナスになるなどの、相場から退場するような致命的な失敗をしなければ、長い目で見れば将来の大きな成功の基礎になるとさえ言えます。私自身も、こうした取引の失敗を重ねて、今の取引手法にたどり着いています。

では具体的にどのような失敗例があるのでしょうか。利益を確定させたあと、投資期間をあけることなく、ついつい次の銘柄に乗り換えるのはよくある失敗例です。慣れ親しんだ同じ銘柄を何度も売買する方がいいにも関わらず、ついつい新しい銘柄への投資をしてしまうのです。

そのほかには成長性が失われたにもかかわらず、こだわって投資してしまい損するというケースがあります。実際に私が成長株投資に失敗した例をお見せしましょう。

RIZAPへの投資失敗例

RIZAP では保有している株式が一時テンバガー(投資額の10倍にまで株価が上昇すること)まで上昇しましたが、売り時を間違えてずっと保有し続けたため、下図のとおり利益は雀の涙ほどになってしまいました。

決算をみていればその利益は本業で得られたものではなく、負ののれんという会計上の利益を使って得られたものであったことは明らかでした。プロの機関投資家はさすがにこの情報を知っており、あまりこの銘柄に本格的に投資する機関投資家はいませんでした(むしろ空売りをねらっていました)

日本基準ではなく国際会計基準においては、会計基準の違いで、一括で会社買収に伴う利益を計上することができます。負ののれんと呼ばれる利益を一括して計上することが認められているのです。

RIZAPグループは、当時次々と買収を重ね、その際に得られる負ののれんを利益計上していました。不振にあえいでいる企業は、株価が安く放置されがちです。そこでさらにRIZAPグループが安い値段で買収企業の株を購入し、企業買収すればたちどころに利益が出たのです。

うちでのこづちのような企業買収+負ののれんのスキーム

RIZAPグループの瀬戸社長は温和な雰囲気とは裏腹に、かなり積極的に投資をする傾向があります。当時の買収もイケイケドンドンで買収を重ねていました。

株価が上がる、そして買収した企業が提供する商品を含めて株主優待で提供できる商品をふやし、投資家を引き付ける。このサイクルが機能して株価は一時私が購入した時点よりも10倍高い水準までハネあがりました。

RIZAPグループが経営ノウハウを注入し、経営者を派遣することで短期間で買収した企業を立て直し、利益が出る体質にすることが期待されていたのです。実際に買収した複数社は利益を上げられるような体制になっていました。

瀬戸社長の決算説明会で自社の成長戦略を語る様子は自信に満ち溢れており、いかにも時期以降もこの成長がずっと続くのだという印象を投資家に与えるものでした。

しかし、当時の利益は本業(健康食品の通販、RIZAPパーソナルジム)で得られたものだけではなく、負ののれんでかさ上げされた利益でしたので、負ののれんで利益をかさ上げするスキームが行き詰り、予定通り買収企業が業績を回復できないことが明らかになってくると、逆回転を始めます。

特にカルビーの松本元CEOが経営に参画して以降、取締役会の中では、従前の買収拡大路線をめぐって厳しい意見の対立があったものと思われます。これまで通り買収拡大路線を進みたい瀬戸社長および傘下の取締役と、松本取締役がお互いのメンツを立てるために、激しい表現ではありませんでしたが、それなりの緊張関係があることをうかがわせる記事が新聞で報道されていました。

方針転換、そして多額の特別損失計上で株価下落

結果として、RIZAPグループは買収拡大路線をあきらめ、買収した子会社について整理することを発表しました。決算で子会社の損失を大きく計上したことが嫌気されて株価は大きく下落し、高値から見ると1/10の水準まで下落してしまいました。

私は値上がりする前から株式の保有を続けていましたので、下落が続いても含み益だったこともありしばらくは様子を見ていました。しかし、さすがに保有している水準まで下落してくるとただ事ではないということがわかり、損切りに踏み切りました。

その様子は以下になります。

遅すぎる損切りではありましたが、この投資から急成長するには何らかの問題点が潜んでいる可能性がある、のれんが貸借対照表に計上されている会社は、買収した企業の経営が傾いた場合には、さらに損失が拡大する可能性があるので要注意という学びを得ました。

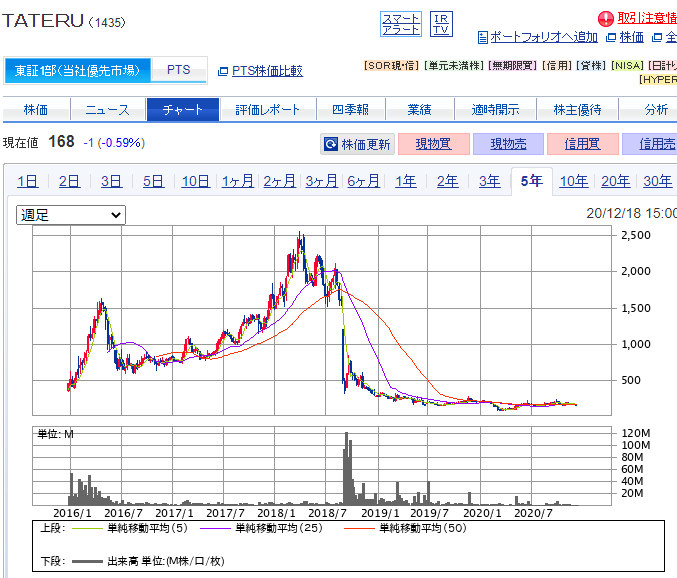

TATERUへの投資での失敗例

TATERUへの投資も忘れることができない失敗例です。TATERUはIOTで不動産投資を変えるというキャッチフレーズとともに、サラリーマン向けにデザイナーズ投資用不動産を販売していました。

不動産投資の資料請求をしてみる

当時は、本田圭佑氏を積極的に広告塔として利用して、TVCMを多数打っており、いかにも最新のビジネスモデルであるかのような印象を持ちました(今では同社の広告に出演したことは同氏の黒歴史になってます)。

私も不動産投資に興味があったので資料を取り寄せてみて、実際にどのような強みがあるのかを確認しました。資料請求をウェブサイト上で行うと、すぐに同社の営業担当者がアポをとる連絡をしてきました。資料請求をするときが一番興味関心が高まっているときなので、この機をのがさずアポを取るのはさすがだと思いました。

不動産投資の営業を受ける

数日後会社の近くのカフェで、同社の業務内容についての説明を受けました。先方は営業担当者が2名。一人は古株で管理職を務めており、もう一人は新人のようでした。地方から出てきて、同社に入って営業をしているようです。

管理職の方は、実際に自分でもTATERUで不動産投資をしており、キャッシュフローがプラスであること、今後もう1棟つづけて投資することを考えていると教えてくれました。

物件はデザイナーズマンションで競争力があり、長期の投資用ローンも西京銀行が2.75%でずっと融資してくれるので(固定とはいっていない)、普通に運用をしていれば入金がある、というような説明でした。

私は実家の土地で祖母が不動産投資をしており、親戚も不動産投資をしていたので儲かることは儲かるが、それは借金のない不動産を保有しているからであって、これだけ多額の借金を抱えて投資するのにリスクを認識していないような気がしました。

しかし、販売側が自分の商品に自信を持っていて、自分の体験を語ることは大切な要素だと考えています。こうした自信あふれる営業トークであれば、スタイリッシュな会社イメージ、IOTを駆使した設備をアピールすることで、次々に物件販売が決まるのかなとも思いました。

最初から物件を買う人もいる

最初の面談で現地もみずに投資物件を購入するサラリーマンも実際いるようです。

もし興味があったら参考までと、私の時も候補となる物件を2つ紹介されました。埼玉県の大宮近くの某地、東京都の練馬の某地の物件でした。

シミュレーションによると、投資利回りは表面利回り7%で回るとのことでした。これは空室率や、賃貸人の回転率を踏まえるとやや誇張した数字のようにも思われました。

よくある手口ですが、本部では次々に不動産を購入する連絡が顧客から入っており、今日紹介した不動産もいつまで紹介できるかわからないので、興味があれば早く決断したほうがいいというセールストークもでてきました。

あとは自分に万が一があった場合には不動産が資産として遺族に残る(団信をつけた場合)、年金代わりになる、といったような説明がありました。とにかくこちらは素人であり、これだけの多額の資金をよく調べもせずに不動産に投じることはできない、と考えその日は断りました。

私の様子を見て、見込みがなさそうだと思ったのか、その後一二度連絡はありましたが、積極的な営業はその後ありませんでした。

TATERU株式の購入に踏み切る

不動産を購入こそしませんでしたが、同社のビジネスモデルでいけば、一定の顧客が購入することは間違いなさそうと考えました。そこで毎年業績をを伸ばしていることを確認して、同社株式を購入しました。

投資してしばらくして、TATERUのビジネスモデルの前提を覆す衝撃的な事件が報道されました。TATERUの営業担当者が、投資物件を購入する予定の顧客の収入や銀行口座を偽造していたというのです。

不正申込が会社ぐるみで行われていたのではないかという疑惑から、株価は大きく下げ続けました。ストップ安が数日続き2000円近くを推移していた株はアッという間に800円を割り込んできました。

こうしたニュースをうけて株価が下落することが確定しているにもかかわらずなすすべなく取引が成立するまで待つときの投資家の心理はみじめなものです。嘆いてもどうしようもないのですが、どうしても頭から離れません。せめて分散投資・分割投資をしていてよかった、と自分を慰めるのが精一杯でした。

コンプライアンスリスクを重視した機関投資家の売りが発生

いつかは株価が戻るのではないか、これだけ大きなニュースだとしても、テクニカル的なリバウンドはあるだろうとみていましたが、この悪材料は一時的な悪材料ではありません。ビジネスモデルが完全に崩壊したのです。

コンプライアンス関係の不祥事に関する社会の見方は厳しくなっています。企業の継続にかかわる問題になりかねません。機関投資家としてはコンプライアンス上の問題点がある会社は少なくともその状況が改善するまでは投資対象から外すところがほとんどです。

たとえ、不動産業界は多少営業がやんちゃなところがあり、金融機関の営業から見ると許されないようなこと(両手取引、おとり物件、物件の囲い込みなど)も平気で行われているとはいえ、これはさすがに度が過ぎていました。

値段に関係なく一刻も早くポートフォリオから外さざるを得ない機関投資家の徹底した損切りにより、株価は反発なく下げ続けました。直前に海外の機関投資家向けに増資を割り当てていましたから、増資を引き受けた投資家はたまったものではありませんね。

大規模なリストラに伴う特別損失を計上、株価も軟調に

さらに問題なのは、この企業不祥事の最中、代表取締役が逃げ回って一向に記者会見に応じなかったことです。それどころかメッセージも発信しませんでした。オーナー企業ですから、トップがこの様子ではこの正念場を乗り切れないと感じました。

その後しばらくして、会社内で事実を究明するための第三者特別委員会が設置されて、事件の糾明が行われました。今までの規模で販売することができなくなったことから、営業マンは整理解雇されました。私の応対をしてくれた営業マンもおそらく会社をさることになったのでしょう。

TATERUが仕入れていた不動産は、エンドのサラリーマン投資家に高値で転売することができなくなったので、同業の不動産業者にバルクセール状態で投げ売りとなりました。金額はわかりませんが、短期間で現金化しなければならないことが相手に知られているために足元を見られて大幅なディスカウントを余儀なくされたものと思われます。

こうして、TATERUは事件発覚後の決算で大幅な赤字を計上。上場を維持することは何とかできましたが、株価は100円台から200円台と、それまでとは比べ物にならない安い値段になってしまいました。

私はこの投資から、TVCMは幅広い層に訴えかけることができること、そしてTVCMを打っているからといって商品が素晴らしいものだとは限らないこと、不動産業者はいい加減であること、そして成長株で損切りが遅れるとさらなる損失を招くことを学びました。

(SBI証券ウェブサイトより)

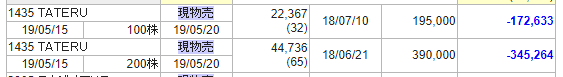

以下は私が実際に損失を出したときの証拠スクリーンショットです。

このように、成長株投資をしている以上、一定の確率で大損する銘柄、すなわちババをつかむのは避けられません。しかし、最初からババをつかむケースは少なく、最初はエースだと思ってポートフォリオに組み入れたら、いつの間にかババに変わっているというパターンがほとんどです(最初から成長の見込みがない銘柄だとわかっていれば、そもそも投資しません)。

まとめ

もし自分のポートフォリオにババが入っていることに気が付いたら、いかに損切りできるかが大切です。成長株に投資するとは、このように失敗する銘柄を一定の確率でつかむことを覚悟のうえで投資することが大切です。

しかし、適切に処理することができれば、そこからさまざまな教訓を学び次の投資に活かすことができます。失敗を経験しないで成長株投資家になることはできません。少しずつ失敗することは覚悟のうえで、成長株投資に臨むことが大切です。

株式投資・経済・銘柄などに関する情報をお届け中。

メールマガジン限定の音声も配信しています。

購読無料。どうぞお気軽に登録してください。